Penawaran umum saham perdana (IPO) dan pencatatan PT GoTo Gojek Tokopedia Tbk (“GoTo”) di Bursa Efek Indonesia (“BEI”) akan menjadi momen bersejarah bagi pasar saham dan sektor teknologi Indonesia.

Jumlah saham yang ditawarkan sebanyak 48 miliar lembar saham. Dengan nilai nominal per lembar Rp1 (satu rupiah) dengan harga penawaran Rp316 (tiga ratus enam belas rupiah) - Rp346 (tiga ratus empat puluh enam rupiah).

CEO Grup GoTo Andre Soelistyo mengatakan, langkah ini adalah salah satu momen paling membanggakan dalam sejarah Perusahaan, yang memasuki tahap akhir untuk menjadi perusahaan terbuka yang tercatat di BEI.

“Kekuatan bisnis kami adalah bahwa kami lebih dari sekadar sekumpulan perusahaan. Ekosistem layanan on-demand, e-commerce, dan financial technology kami menghubungkan jutaan konsumen, mitra pengemudi, dan merchants, dengan misi mendorong kemajuan bagi semua orang di tengah pertumbuhan cepat ekonomi digital. Kami bangga bahwa dari kesederhanaan di awal kami berdiri, kami mendapatkan kepercayaan dari jutaan konsumen, mitra pengemudi, dan pedagang, serta didukung oleh berbagai investor global terkemuka dan saat ini tengah mengambil langkah selanjutnya untuk menjadi perusahaan terbuka yang tercatat di Indonesia,” kata Andre.

Baca juga : Tokopedia dan GoPay Implementasi QRIS di Warung Mitra Tokopedia

Indonesia

GoTo berkomitmen menciptakan dampak sosial positif dengan menghadirkan barang dan jasa kepada konsumen dan memberdayakan usaha kecil di seluruh Indonesia melalui ekosistem kami yang terus bertumbuh, meningkatkan taraf hidup masyarakat sehari-hari dan memberi mitra ekosistem kami sarana yang mereka perlukan untuk meningkatkan pendapatannya.

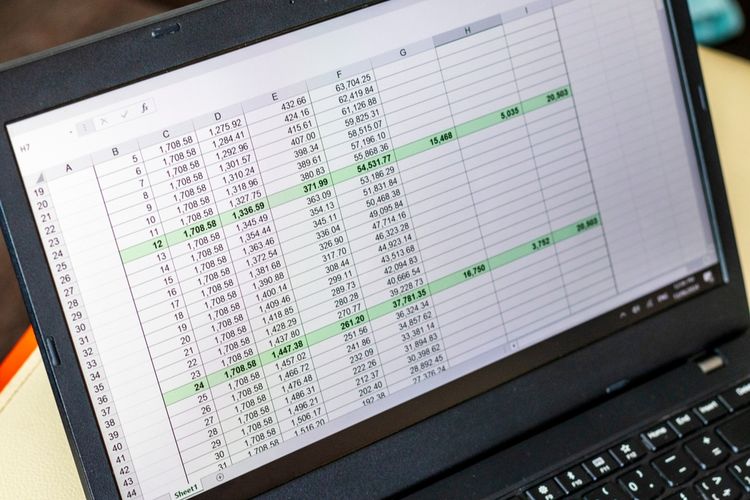

Meningkatnya permintaan layanan di seluruh ekosistem Grup GoTo, didorong oleh peningkatan adopsi digital di kalangan konsumen di Asia Tenggara. Tren ini mampu menopang kinerja keuangan perusahaan yang kuat. Angka GTV proforma GoTo menunjukkan tingkat pertumbuhan majemuk tahunan sebesar 46% antara 2018 hingga 2020, dan secara tahunan atau year on year (YoY) sebesar 62% per kuartal III (Q3) 2021 dibanding Q3-2020. Pendapatan bruto proforma juga naik 56% secara rata-rata tahunan antara tahun 2018-2020 dan 55% Year-on-Year per Q3-2021 dibanding Q3-2020.

Baca juga : Perempuan Pegiat Usaha Lokal di Tokopedia Melejit 2,5 Kali Lipat di 2021

GoTo telah menunjuk PT Indo Premier Sekuritas, PT Mandiri Sekuritas, dan PT Trimegah Sekuritas Indonesia Tbk sebagai penjamin pelaksana emisi efek atau joint lead underwriters untuk IPO.

Grup GoTo berencana menggunakan dana hasil IPO, setelah dikurangi biaya emisi, untuk modal kerja guna mendukung strategi pertumbuhan perusahaan. Grup GoTo akan melakukan penawaran awal (book building) antara 15-21 Maret 2022. Masa penawaran umum ditargetkan akan dilakukan pada 29-31 Maret 2022. Pencatatan di Papan Utama BEI dengan kode saham GOTO akan dilakukan dalam beberapa minggu ke depan.

Dengan IPO ini, GoTo diharapkan akan terus mempertahankan posisi terdepan di Indonesia dan keahlian yang mendalam di Indonesia, memberikan landasan yang ideal untuk berkembang di seluruh Asia Tenggara, didukung oleh tren digital yang positif.

DIGINATION LOGO

DIGINATION LOGO